「つみたてNISAって気になるけど、何から始めたらいいんだろう?」そんな悩みを抱えている人も多いのではないでしょうか。つみたてNISAは少額から始められて、運用益が非課税になるという、初心者にもぴったりな制度です。でも、仕組みやメリット・デメリットを理解しないまま始めると、後悔してしまうかもしれません。

この記事では、つみたてNISAの基本的な仕組みや運用のポイントをわかりやすく解説します。初心者でも安心して始められるように、具体的なメリットや気をつけるべきデメリットも網羅しています。さらに、つみたてNISAと一般NISAの違いや、自分に合った選び方まで丁寧に紹介していきます。

また、口座開設のステップや、運用を始めるためのコツもバッチリ解説。どの金融機関を選ぶべきか迷っている人に向けて、おすすめの証券会社もピックアップしていますので、これを読めば迷いなくスタートを切れるはず!

さぁ、この記事を読み進めて、つみたてNISAをうまく活用し、賢く資産運用を始めましょう!

つみたてNISAの概要とは?

つみたてNISAとは、2018年に「貯蓄から投資」へのシフトを促すため、国が制定した少額投資非課税制度です。

つみたてNISAを始めるには、まず年齢要件を満たしていることが必要で、その上で、証券会社や銀行などの金融機関を通じて申込手続きを行う必要があります。

実際に、つみたてNISAで運用できる金融商品は、選択する金融機関によって大きく異なります。この選択は、将来の運用益にも大きな影響を与えるため、最初の金融機関選びが非常に重要なポイントとなります。

日本証券業協会の調査「NISA口座開設・利用状況調査結果(2022年9月30日時点)」によると、つみたてNISAの口座数は466万口座、2021年末の339万口座から37.6%増加しました。

また、同資料によると20代〜30代、40代は他の年代よりもつみたてNISAの利用数が多い傾向にあり、資産形成層といわれる世代の利用が多いようです。

つみたてNISAの仕組みを解説

| 項目 | つみたてNISA |

|---|---|

| 対象者 | 日本在住の20歳以上の人(※) |

| 投資可能期間 | 2018年〜2042年末 |

| 非課税期間 | 最長20年間 |

| 拠出額の上限 | 年間40万円 |

| 購入方法 | 定期的・継続的な買取 |

| 運用時の税制優遇の有無 | 運用益が20年間非課税 |

つみたてNISAの対象者について

日本に住んでいる20歳以上の方であれば、誰でもつみたてNISAを利用して投資が可能です。似た制度にiDeCo(個人型確定拠出年金)がありますが、iDeCoは65歳未満の方のみ利用でき、また加入にはいくつかの条件があります(2022年5月より加入年齢が65歳まで拡大)。

具体的には、国民年金の種別(第1号被保険者、第2号被保険者、第3号被保険者)に基づき、加入要件が異なります。一方で、つみたてNISAおよび一般NISAは成人以上であれば誰でも利用可能で、年齢制限を気にすることなく始められるのが特徴です。

投資可能期間と非課税保有期間について

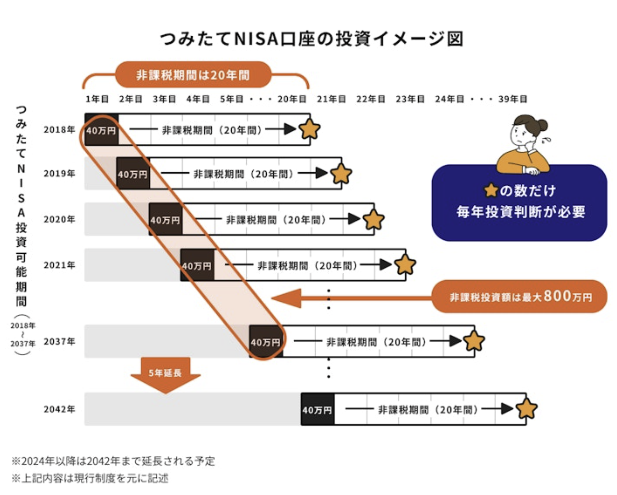

旧制度のつみたてNISAでは、投資可能な期間は2018年から2042年12月31日までとなっています。毎年40万円の非課税枠が与えられ、投資した資金は20年間非課税で運用可能です。

例えば、2018年に投資を開始した場合、その年の40万円の非課税枠を利用し、2037年まで非課税で運用されます。翌年の2019年にも新たな40万円の非課税枠が発生し、同様に非課税で運用可能です。この流れを繰り返すことで、20年間で最大800万円まで非課税で投資できるようになります。

つみたてNISAの拠出額上限

旧制度のつみたてNISAでは、年間の拠出限度額は40万円です。購入時の手数料はすべて無料ですが、信託報酬や信託財産留保額などの手数料が商品によって異なるため、選ぶ際には注意が必要です。

- 信託報酬:必ず発生する手数料

- 信託財産留保額:通常は発生しないが、一部商品には適用される場合がある

月々の積立額を計算すると、40万円を12ヶ月で割ると、月々約3.3万円ずつ積み立てていくのが目安になります。

購入方法について

つみたてNISAでは、累積投資契約に基づき「定期かつ継続的な買い付け」を行う必要があります。つまり、年間で40万円まで投資できるとしても、一度に全額を投資信託やETFに投資することはできません。

代わりに、毎月の購入日や金額は自分で自由に決めることができ、変更も可能です。そのため、つみたてNISAでは「コツコツと定期的に分散投資」を行うのがルールとなっています。

運用時の税制優遇について

つみたてNISAを利用して得た運用益は非課税となります。これがつみたてNISAの最大の税制優遇です。通常、投資信託やETFを購入すると、運用益には課税されますが、損失が出た場合には、損益通算や繰越控除などの税制優遇措置を利用することができます。

注意点

ただし、つみたてNISAで損失が出た場合、通常の投資とは異なり、損益通算や損失の繰越控除を行うことはできません。この点に注意して、投資計画を立てることが大切です。

一般NISAとつみたてNISAの違い

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 対象者 | 日本に住む20歳以上の人 | 日本に住む20歳以上の人 |

| 買付可能期間 | 2014年〜2023年末 | 2018年〜2042年末 |

| 投資できる主な商品 | 株式、株式投資信託、ETF、REIT | 金融庁が定めた要件を満たす株式投資信託、ETF |

| 拠出額の上限 | 年間120万円 累計600万円 | 年間40万円 累計800万円 |

| 購入方法 | いつでも可 | 定期かつ継続的な買取 |

| 引き出し可能時期 | いつでも可 | いつでも可 |

| 税制優遇の有無 | 投資した年から最長5年間非課税 | 投資した年から最長20年間非課税 |

投資信託と株式投資の違い

投資信託とは、投資家から集めた資金を元に、ファンドマネージャーと呼ばれる金融の専門家がさまざまな資産に投資・運用する金融商品のことです。投資信託の特徴として、プロが運用を行うため、投資の経験が少ない人でも少額から始めやすいという点があります。例えば、100円単位や1000円単位などで、まとまったお金を用意せずに投資できるのが大きなメリットです。

ポイントの解説

つみたてNISAは、あくまで非課税制度の名称であり、金融商品そのものではありません。つまり、つみたてNISAを通じて投資信託やETFに投資するという形になります。

また、株式投資とNISA制度も違います。NISAはあくまで税制優遇を受けられる仕組みであり、直接的に株式投資そのものを指しているわけではありません。

株式投資とは?

株式投資とは、企業が発行する「株式」を購入し、保有することで配当金や株主優待、また株価の値上がり益を得ることを目的とした投資です。株式投資には、現物投資や信用取引といった方法がありますが、投資信託とは異なり、ある程度のまとまった資金を準備する必要があります。

さらに、チャート分析や企業分析などの知識が求められるため、投資初心者にとっては利益を出すことが難しい投資手法ともいえます。

つみたてNISAの3つのメリット

1. 運用益が非課税

つみたてNISAでは、運用益が非課税になるという大きなメリットがあります。通常、投資で得た利益には20.315%の税金がかかりますが、つみたてNISAを利用すれば、この税金がかからないため、利益をそのまま受け取ることができます。これは、NISA口座を通じて投資することで、どれだけ利益が出ても税金が免除されるという仕組みです。

ただし、非課税保有期間が終了する21年目には、売却するか、課税口座に移管するかを選択する必要があります。課税口座に移した後も投資は可能ですが、その後の分配金や売買益には税金がかかる点に注意が必要です。

2. 少額から長期・積立・分散投資が可能

つみたてNISAは、少額で長期的に投資を行い、さらに積立や分散投資ができる制度です。この3つの要素は、投資を成功させるために非常に重要です。具体的には、年間の投資可能額は40万円で、月々に換算すると約3.3万円程度を積み立てることができます。

また、投資可能期間は2042年12月31日までと長期にわたっており、さらに投資信託を利用した分散投資ができる仕組みになっています。このように、つみたてNISAは、毎月コツコツと定期的に投資を積み立てることで、リスクを分散しながら資産を増やしていくことが可能です。

ドルコスト平均法でリスク軽減

ドルコスト平均法を活用できるのも、つみたてNISAのメリットのひとつです。ドルコスト平均法は、一定のタイミングで一定額を購入する手法で、価格が高い時は少ない量を、価格が低い時は多くの量を買い付けることができます。これにより、長期的に購入コストを平均化し、リスクを軽減することができます。

特に、今後成長が期待される外国株式などの投資対象であれば、このドルコスト平均法を利用した積立投資は非常に効果的だといえるでしょう。

3. いつでも引き出し&売却が可能

つみたてNISAでは、積み立てた資金をいつでも引き出すことができ、運用益が出た後に売却して資産を活用することも可能です。流動性が高く、柔軟に資金を利用できる点が、つみたてNISAの大きなメリットです。

注意点

ただし、売却後の非課税枠はそのまま消化され、再利用することはできませんので、この点には注意が必要です。

つみたてNISAとよく比較される制度としてiDeCo(個人型確定拠出年金)があります。iDeCoはつみたてNISAとは異なり、資産の流動性が制限されており、途中で売却や解約ができません。ただし、iDeCoの大きなメリットは、拠出した掛金が全額所得控除の対象となり、毎年の節税効果を得られる点です。

iDeCoとつみたてNISAの併用

iDeCoとつみたてNISAは、併用が可能です。そのため、老後資金などの長期的な資産形成が必要な場合には、両制度をうまく活用することで、より効果的に資産を増やすことができるでしょう。

つみたてNISAの知っておきたい5つのデメリット

1. 元本保証がない

つみたてNISAを通じて購入できるのは、日々価格変動のある投資信託やETFです。そのため、元本保証がありません。運用が好調な時は問題ありませんが、例えばバブル崩壊後の日本の株価のように、下落が続くと不安が募ります。投資信託やETFは、株式や債券の価格に連動して動くため、投資した金額が増えることもあれば、減ることもあります。

つみたてNISAは途中で解約が可能です。ある程度利益が出た時点で解約を検討することも、リスク回避の一つの手段でしょう。

2. 非課税枠の管理が大変

つみたてNISAは、少額から始められるため、初心者に向いた制度とされています。しかし、実際には非課税枠の管理が大変なこともあります。

注意:一般NISAと併用できない

NISA口座は1名義につき1口座しか開設できないため、口座を開設する際に「一般NISA」か「つみたてNISA」のどちらかを選ばなければなりません。2023年までの旧NISAを利用しようとする場合、事前にどちらを選ぶか決めておくことが重要です。

3. 損益通算ができず税制メリットが少ない

通常、株取引で損失が出た場合、損益通算や繰越控除が可能ですが、つみたてNISAは非課税口座のため、これらの制度を利用することはできません。仮に損失が発生しても、それは「なかったもの」として扱われます。また、iDeCoのように所得控除が適用されるわけでもありません。

Q. NISAと普通の投資信託や株の併用はできる?

つみたてNISAを選択した場合、投資信託の買付は可能ですが、株式投資はできません。株式投資を行いたい場合は、課税対象となる「一般口座」や「特定口座」で運用する必要があります。

一方、一般NISAを選択すれば、投資信託と株式投資の両方をNISA口座で運用できます。

注意:一般NISAの上限に注意

ただし、一般NISAは年間120万円の投資上限があるため、それを超える投資分は、課税される一般口座や特定口座で運用する必要があります。

4. 非課税枠の翌年持ち越しはできない

つみたてNISAの非課税枠は、使い切れなかった分を翌年に持ち越すことはできません。例えば、年間投資枠の40万円を使い切れず10万円分残ったとしても、翌年にその10万円分を追加して50万円として使うことはできないため、注意が必要です。

非課税保有期間が終了した場合

つみたてNISA口座の運用イメージ

つみたてNISAの非課税保有期間は最長20年ですが、この期間が終了した後は、保有している投資信託やETFを課税口座に移して運用を続けるか、すべて売却して現金化する必要があります。投資に慣れていない方にとっては、非課税期間が終わった後の管理が大変になるかもしれません。

途中解約する場合

つみたてNISAはいつでも解約することができます。売却をすれば、簡単に途中解約が可能です。ただし、つみたてNISAは長期・積立・分散投資を推奨する制度のため、途中解約を行うと、長期運用によって得られる複利効果を失うことになります。解約を考える際は、この点に注意しましょう。

運用中に亡くなった場合

NISA口座を開設していた人が亡くなった場合、相続人は速やかに金融機関に「非課税口座開設者死亡届出」を提出しなければなりません。その時点でNISA口座に保有していた資産は払い出しされます。亡くなった人のNISA資産を相続人のNISA口座に移すことはできないため、この点にも注意が必要です。

5. 投資できる商品数が少ない

つみたてNISAで投資できる商品は、実は限られています。2022年4月時点で金融庁が指定しているつみたてNISA用のファンドは213本ですが、日本には約6000本の投資信託があるため、大部分の投資信託は対象外です。

さらに、つみたてNISAでは金融庁が指定した投資信託やETFにしか投資できないため、リスクの大きいREIT(不動産投資信託)などを購入することはできません。この点も、他の投資方法と比較しておくべきデメリットの一つです。

つみたてNISAと一般NISA、自分に合うのはどっち?

つみたてNISAと一般NISAのどちらを選ぶべきか迷っている人向けに、つみたてNISAが向いている人、そして一般NISAが適している人について詳しく解説していきます。

つみたてNISAが向いている人

つみたてNISAが合うのは、以下のような人です。

ポイントの解説

- ある程度選定された商品から選びたい人

- 柔軟に資産運用をしたい人

- 長期的に資産を増やしたい人

つみたてNISAでは、金融庁が定めた基準を満たした投資信託やETFの中から商品を選ぶことができます。選択肢が限られているため、初心者でも迷わずに始めやすいです。

また、つみたてNISAは非課税保有期間が最長20年と長く、老後資金や教育資金など、長期的な資金準備に最適です。さらに、必要な時にいつでも引き出しが可能なため、柔軟に運用したい人にも向いています。

一般NISAが向いている人

一方で、一般NISAが向いているのは、以下のような人です。

ポイントの解説

- 幅広い商品から自分に合ったものを選びたい人(投資経験者向け)

- 年間100万円以上投資したい人

- 短期間で資産を増やしたい人

一般NISAでは、非課税保有期間が5年と短めですが、投資信託だけでなく、株式やETF、REITなど、さまざまな金融商品から選ぶことができます。多くの選択肢の中から自分に合った商品を選びたいという方には、一般NISAが適しているでしょう。

また、年間投資上限が120万円と高めのため、短期間でまとまった資金を運用し、短期的な利益を狙いたいという人にも一般NISAはおすすめです。

つみたてNISAの始め方はたった3ステップ!

ステップ1:金融機関を選ぶ

つみたてNISA口座を開設するには、証券会社や銀行を通じて手続きが可能です。最近では、口座開設料や口座管理料は無料が一般的ですが、事前につみたてNISAを始める際に費用が発生するかを確認しておきましょう。

つみたてNISAの対象商品は一定の基準を満たしているものですが、金融機関によって取扱商品数に差があります。気に入った商品の取り扱いがあるかを事前に確認すると良いでしょう。SBI証券や楽天証券は、豊富な商品数を誇り、選択肢が多いのでおすすめです。

また、金融機関によっては積立金額の下限額や引き落とし手続きが異なるため、利用したい口座やクレジットカード払いが可能かどうかも合わせて確認しておくと安心です。

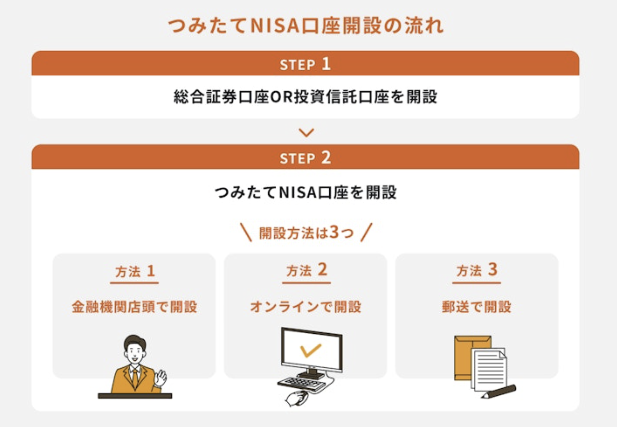

ステップ2:つみたてNISA口座を開設

つみたてNISA口座を開設する際は、総合証券口座(証券会社)や投資信託口座(銀行)を同時に開設する必要があります。既にこれらの口座を保有している場合は、つみたてNISA専用の口座を新たに開設する手続きが必要です。

開設方法には以下の3つの選択肢があります。

- 店頭で直接開設

- オンラインで開設

- 郵送で開設

オンライン開設は、WEB上で必要情報を入力し、身分証明書の提出をアップロードまたは郵送で行うことで、比較的簡単に手続きが完了します。郵送での開設の場合は、金融機関に口座開設書類を請求し、記入後に必要書類を添付して返送するのが一般的です。

注意点

一般NISAとつみたてNISAの併用はできず、また、つみたてNISA口座を複数の金融機関で開設することもできません。この点に注意して選択しましょう。

必要書類を提出

つみたてNISAの口座を開設する際に必要な書類について確認しましょう。オンライン開設の場合は書面での提出は不要ですが、アップロードや郵送手続きが必要な場合は以下を参考にしてください。

- 総合口座開設申込書または投資信託口座開設申込書(証券口座を持っていない方のみ)

- NISA・つみたてNISA申請書

- マイナンバー記載書類(証券口座とつみたてNISA口座を同時に開設する場合や、既存口座にマイナンバーが未登録の場合)

- 本人確認書類(運転免許証や健康保険証など)

提出する書類は金融機関によって異なる場合があるため、口座を申し込む際には各金融機関の公式サイトで確認することをおすすめします。

税務署審査

つみたてNISAの口座開設書類が受理されると、金融機関から税務署へ審査の申請が送られます。税務署による審査には通常1〜2週間かかります。

審査が通過すれば、金融機関から承認通知が届きます。すでに他の金融機関でNISA口座を開設している場合は非承認となりますので、口座開設が正式に完了した通知を受け取ってから取引を開始すると安心です。

ステップ3:つみたてNISA口座開設後、積立設定を行う

口座が開設できたら、つみたてNISA対象商品の中から購入したい銘柄を選びます。銘柄が決まったら、次に積立設定を行います。一般的には毎月決まった日に積み立てを行う方法が多いですが、最近では「毎週」や「毎日」の積立が可能な金融機関も増えています。

このような積立方法は金融機関によって異なるため、事前に自分の希望する積立方法が可能かどうかを調べておくと良いでしょう。最後に毎回の積立額を入力し、内容を確認して設定が完了します。

初心者は世界株式で長期運用を検討しよう

もし投資対象の選択に迷ったら、世界株式ファンドのような長期的に成長が見込めるファンドを選ぶのも良いでしょう。特に、リスク許容度が高く、長期間投資できる初心者の方には、世界株式での長期運用がおすすめです。

世界の株価は時折大きな下落に見舞われますが、全体的には上昇傾向にあります。特に米国株式は長期的に見ても右肩上がりで成長を続けており、資産の大幅な増加を期待できる可能性が高いです。

積立金額を設定

つみたてNISAでは、年間40万円(約3万3333円/月)を上限に積立投資が可能です。最近では金融機関によって異なりますが、月100円から積立を始められるところも増えています。また、年間40万円の上限内であれば、複数の銘柄を購入することも可能です。

もしどの投資信託を選ぶか迷った場合は、複数の銘柄に分散させて投資するのも一つの手です。

目論見書を確認

投資信託を購入する際は、必ず「目論見書(目論見書補完書面を含む)」を確認しましょう。目論見書には、それぞれの銘柄の特徴やリスク、手数料などの情報が記載されており、投資判断に必要な重要な資料です。最近では、電子交付で提供されることが多くなっています。

最終的には、自分が選んだ金融機関の公式HPで詳細を確認しておくと良いでしょう。

自分に合ったつみたてNISA口座(証券会社)の選び方

インターネットで口座開設する場合

ネット証券を選ぶメリットとしては、以下の点が挙げられます。

- 取扱い金融商品の豊富さ

- 利用できるサービスの多さ

例えば、投資を通じてポイントが貯まる、100円から始められる、またはポイントを投資代金に充当できるなど、手軽に投資をスタートできるサービスが提供されているのが大きな魅力です。さらに、取引にかかる手数料が全般的に低いこともポイントです。

一方で、金融ショックなどで問題が生じた時に専任の担当者がいないため、自己責任で資産管理を行う必要があります。商品選びからアフターフォローまでを自分で対応する点には注意が必要です。

対面型で口座開設する場合

商品選びやメンテナンスを自分で行うのが不安な方には、対面で相談できる金融機関やIFA(独立系ファイナンシャルアドバイザー)を利用するのがおすすめです。担当者が常にサポートしてくれるため、商品選びから運用中の相談まで安心して任せることができます。

特に、IFAは特定の企業に属さない中立的な立場から、より具体的なアドバイスやサポートが可能です。投資初心者にとって、相談できる担当者がいることは非常に重要なポイントであり、これが投資を安心して続けるための大きな支えとなるでしょう。

参考:185 資産や国の分散とともに、意識しておきたい銘柄の分散|SBI証券

初心者におすすめの証券会社2選

参考: